こんにちは、野田 堅です。

「将来苦労しないためにお金の勉強を始めたいけど、何をすればよいのだろう・・・。」「お金の勉強は20代から始めた方が良いって聞くけど、できれば再現性の高い行動知りたいなぁ。」「老後困らないために、お金に関して体系的に勉強したいな。」と悩んでいませんか?

私は大学生の頃、新聞奨学生として4年間生活していました。経済的余裕のなかった私は「今苦労して、将来お金に困らない人生を歩みたい!」と決意。

大学3年生から今までお金に関して勉強し行動してきた結果、今では自己投資したお金が回収でき、更に月4万円の収入を得ることに成功。今もお金についての勉強は続けていて、将来に対する不安は減ってきています。

この記事を読んでいるあなたは、今まさに昔の私のようにお金について悩んでいるのかもしれません。そこで資産家であり、ファイナンシャルプランナーの72万円のコンサルを受けた私が

- お金の勉強を始める前にすべき3つの行動

- 初心者の方がお金の勉強を始める3つの行動

- お金の勉強を始める8つの方法

について紹介します。ぜひ、最後までお読みください。

お金の勉強の目的

簡単にいうと、お金持ちになるためです。お金持ちって、他人よりもお金を持っている人のことを想像していませんか。お金持ちとは、金融資産からの収入が総支出を上回っている人のことをいいます。

財務状況を改善し、自分に合ったお金の勉強の始め方を見つけることで、お金持ちになりましょう。

お金の勉強を始める前にすべき3つの行動

お金の勉強といっても、貯金、保険、住宅ローン、投資と種類が多くあります。確かにすべての項目を勉強しておけば、お金の悩みは解決されるかもしれません。しかし、自分の資産状況に合わせて、改善していかなければ、無駄な行動をとってしまうことになりませんか?

なので、お金の勉強を始める前にすべき行動とは

- 損益計算書(家計簿)をつける

- 貸借対照表をつける

- 実績の統計(家計簿1年分の実績)をつける

の3つの表の記録をつけることです。自分のお金の使い方を知ることで、勉強すべきお金の項目が分かりますよね。

つまり、お金の勉強は、自分の財務状況を改善しながら、必要な項目を学んで行動していくことなのです。

手書き、PCどちらを使っても記録が取れればOK。自分が習慣化しやすい方法でやってみてください。

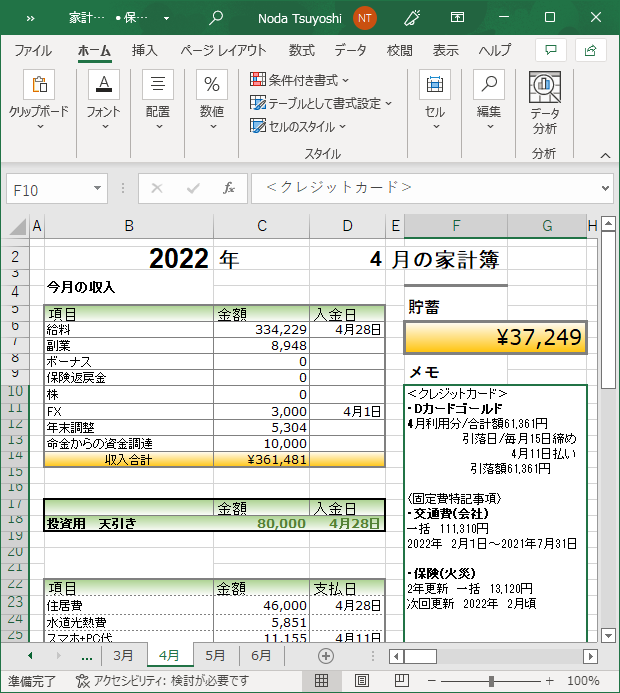

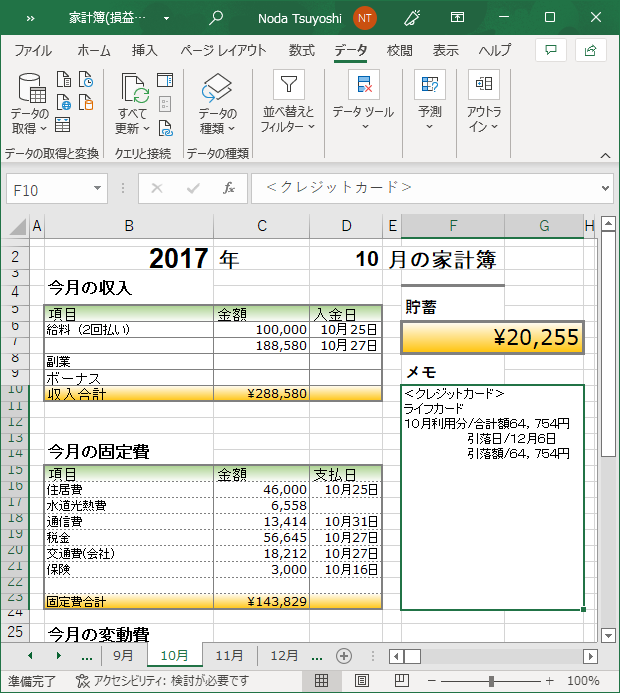

1, 損益計算書(家計簿)をつける

毎日家計簿つけるのって面倒じゃないですか?20代って周りがお金のことに関してシビアではなく、むしろ、ジャンジャン使って楽しむことが優先されて、家計簿をつけるのを挫折しまいがちですよね。

私の場合、泉 正人さんの著書「お金がたまる人の「家計簿」」(三笠)を参考にして、「レシートを保管すること」を習慣化した結果、家計簿を継続することができました。

レシートを保管して家計簿をつけるメリットは

- 空いた時間にまとめて家計簿に記載できる

- 使ったお金を覚えておく必要はない

- お金の管理以外に自分の頭のリソースを使える

の3点です。デメリットとして、レシートを忘れずにもらうという行動だけ少し面倒ですが、メリットの方が大きいので、試す価値はあります。

家計簿は、エクセルのテンプレートを使えば簡単に作れます。

迷うポイントは支出項目に何を入れるかですよね。例えば

| ・自己投資費 | ・自己啓発費 |

以上の2つのように、人それぞれ解釈によって違ったりするのですが、自分のしっくりくる名称でOK。

お金の勉強を本格的にスタートする前に、損益計算書(家計簿)を毎月プラスにできるように頑張っていきましょう!

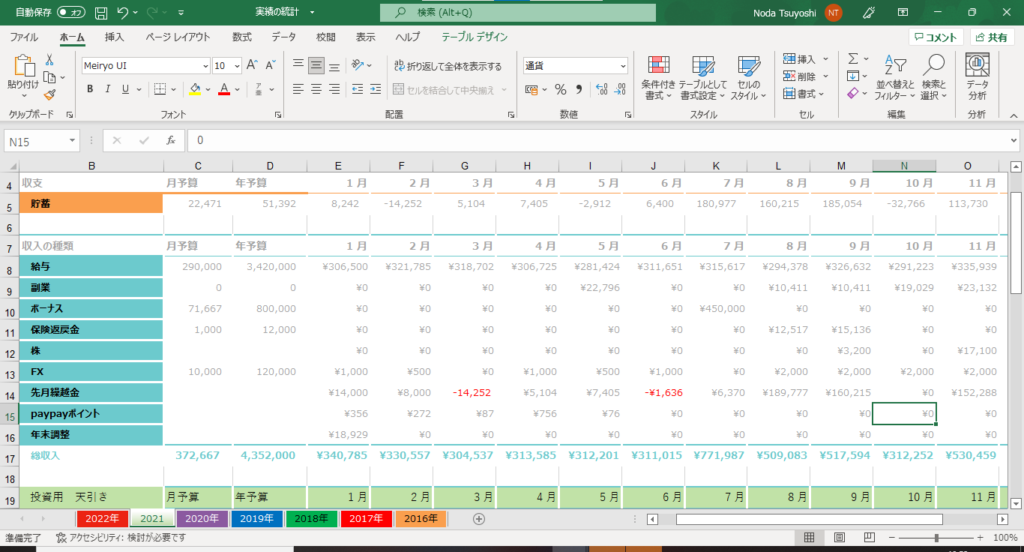

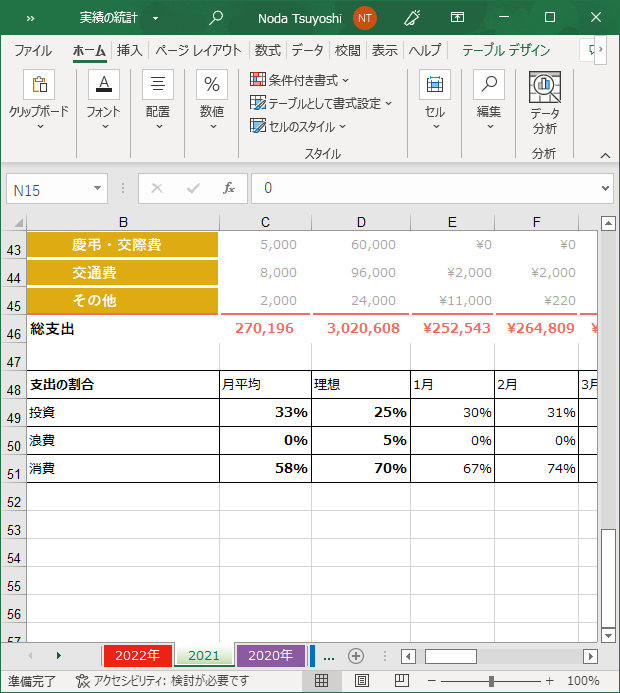

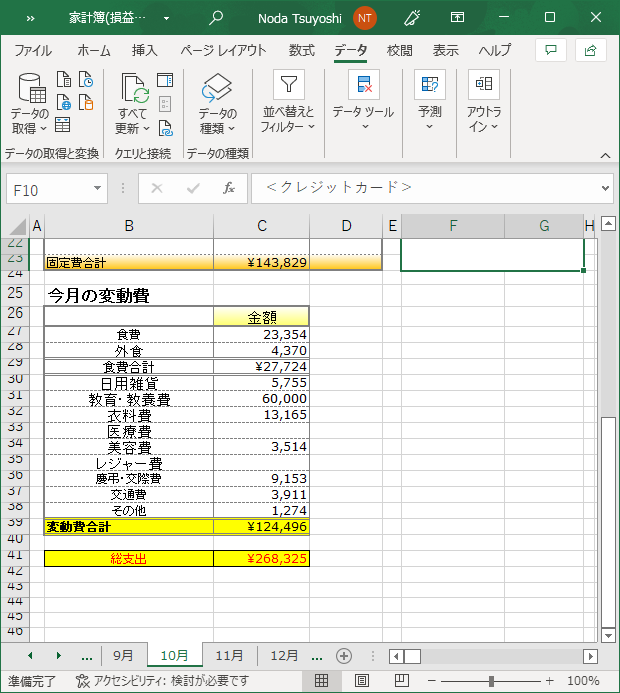

2, 実績の統計をつける

簡単に言えば、損益計算書(家計簿)1年分の記録をつけることです。毎月損益計算書(家計簿)をつける習慣ができていれば、数字を移すだけの作業なので、手間はかかりません。

実績の統計をつける目的は

- 実際の年収の把握

- 各項目の年間支出の把握

- 支出割合の確認

の3つです。

理想の支出割合って知っていますか?私はお金の専門書を読んで目にしたり、専門家に相談したりするとアドバイスを受けると耳にすることがあります。

具体的に理想の支出割合は、投資25%、浪費5%、消費70%と言われています。私も実績の統計の1番下のセルを利用して、支出割合を記録に残しています。

投資+浪費+消費=100%になるように計算したとき、100%を超えてしまうと収支がマイナスになってしまうので、注意が必要です。

投資の項目に自己投資費も入れて大丈夫ですが、自己投資ってイメージしづらいですよね。私が考える自己投資はこんな感じです。

- 本にかかった費用

- ビジネスコミュニケーションスクールにかかった費用

- メンターに会うためにかかった費用

- 勉強会の参加にかかった費用

- レーシック手術にかかった費用

- 資格を取るためにかかった費用

- スキルを習得するためにかかった費用

迷ったらぜひ、参考にしてみてください。

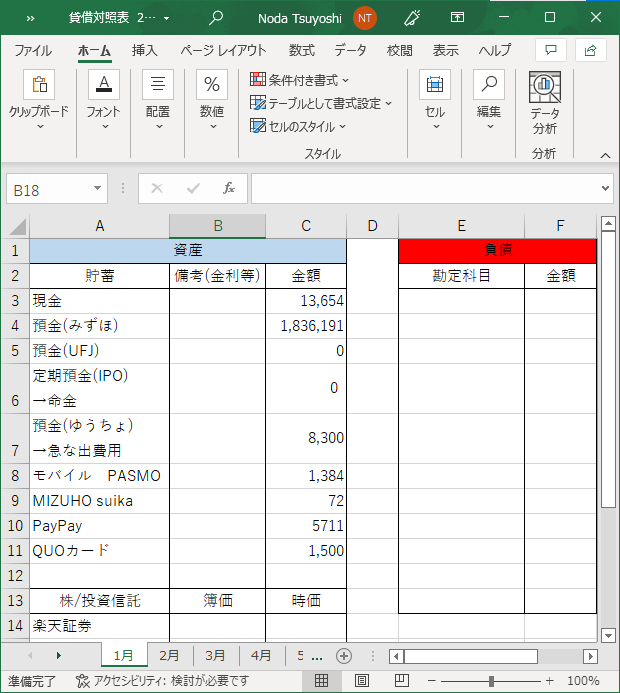

3, 貸借対照表をつける

損益計算書(家計簿)をつけている人の中でも、貸借対照表まで記録に残している人は少数です。ですが、つけることにとても重要な目的があります。

- 資産額と負債額を確認する

- 資産からの収入、負債からの支出を意識する

20代の場合、資産からの収入はなくても、負債からの支出はあるのではないでしょうか。例えば奨学金を借入している場合、大学を卒業してから6か月後からスタートしますが、忘れないように奨学金を借りたときに負債項目に記載すると良いですね。

ローンやキャッシングは基本NG

学生の時、特に気を付けなければならないのは、銀行のカードローンや消費者金融のキャッシングです。手軽にお金が借りられるので便利ですが、年率12%~18%かかるので、自分の首を自分で締めてしまうことにつながります。

車と持ち家は資産?それとも負債?

社会人になると車、持ち家は資産であるという常識を植え付けられますが、間違いです。保有することで収入を生み出すのであれば資産、支出を生み出すのであれば負債。つまり、資産と負債どちらにもなるのです。

記録をつける頻度は月1回で大丈夫ですが、先月と当月の貸借対照表と比べて、資産額と負債額の確認は行った方が良いです。

20代のうちはあまり難しいことは考えずに、貯金額を減らさないようにしていきましょう。

初心者の方がお金の勉強を始める3つの行動

自分の財務状況を良くするためには、具体的にどのような行動をとれば良いと思いますか?具体的に3つの行動があり、「支出を減らす」→「収入を上げる」→「利率を上げる」の順番でやっていくと良いです。詳しく説明していきますね。

行動① 支出を減らす

支出には大きく分けて「固定費」と「変動費」がありますが、最初に見直すべきは「固定費」です。

毎月金額が決まった支出を「固定費」

自分の努力次第で金額変わる支出を「変動費」といいます。

| 家賃 | 新聞奨学生制度やシェアハウスを活用して低く抑える。 |

| 電気・水道・ガス | 契約アンペアを下げると基本料金が安くなる。 |

| 通信費 | 自宅のネット環境やフリーwi-fiを活用して、安いプランにする。 |

| 交際費 | 予算で決めた金額を守って使う。 |

| 保険料 | 学生の間は特に必要ない |

保険は親が働いていて扶養に入っているなら、親の健康保険で済みますし、扶養に入っていないのであれば、学生の間は国民健康保険で8割、9割がカバーできると思います。

どうしても気になるようでしたら、掛け捨てで上限3000円くらいを目安に、保険に入っても良いかもしれません。

| 食費 | 自炊中心で3万円以内に抑える |

| 日用品 | 実用的で長持ちするものを選ぶ。 |

| 衣服費 | 基本はユニクロで済ます。 |

節約・節制しすぎても精神衛生上良くないので、どうしても譲れないことはあらかじめ決めておいて、潔くお金を使ってしまいましょう。

例えば私の場合、サッカーの試合はどうしても視聴したいので、DAZNに毎月加入し続けています。予めルール化しておくと良いですね。

ものを買うときに、クレジットカードを使うとポイントが貯まるので便利ですが

- その日に支出に計上する

- 引き落とし日とクレジットカード利用合計額を記載する

以上2点を忘れてはいけません。

行動② 収入を増やす

支出を下げた後は、いよいよ収入を上げていきます。具体的には5つの方法があります。

| Ⅰアルバイトを掛け持ちする | カフェ、コンビニ、派遣等 |

| Ⅱスキルをつけて副業する | ブログ、webライター、動画編集等 |

| Ⅲ 投資を行い、不労所得を得る。 | 不動産の家賃収入、株・FXの配当所得 |

アルバイトを頑張って掛け持ちして、精神的にも肉体的にも疲れてしまうのは嫌ですよね。

個人的には、在宅でも収入が得られる「スキルをつけて副業する」「金融投資を行い、不労所得を得る」で勉強するのがオススメ。正しい情報を得るために、お金や時間がかかることがあるのですが、根気よく続けていれば回収できると思います。

収入が上がれば、所得税、住民税もアップするので、勉強しておくと良いですね。

「金融投資を行い、不労所得を得る」は資産からの収入が見込めるため、財務状況を改善できる最終ゴールとなります。私もFXで収入を得ることに成功し、自分の財務状況の改善と精神的な安定が手に入ったので、他の記事も併せてお読みください。

FX スワップポイントを狙うなら南アフリカランドで決まり!!【3年9か月の運用実績】

FX スワップポイントを狙うなら南アフリカランドで決まり!!【3年9か月の運用実績】

行動③ 利率を上げる(レバレッジを上げる)

投資していないとあまり聞きなれないかもしれませんが、少額の資産を雪だるま式に増やしていき、お金持ちになりたいのであれば、今すぐに始めるべきお金の勉強です。

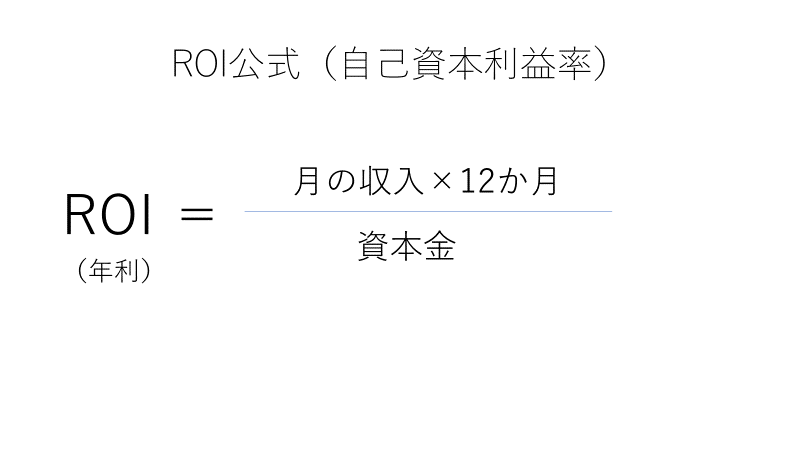

投資に必須!ROI公式

利率を上げる前に「ROI公式」を使いこなせるようにならないといけません。

投資する前に利率なんて投資商品に書いてある数字で分かるから、わざわざ計算する必要ないのではないか?20代の頃、私も同じようなこと思っていたので気持ちは分かります。

ROI公式を活用するメリットは

- 自分で投資プランが立てられる

- 実際出ている金融商品の利率を自分で確かめられる

- 詐欺に合わなくなる

の3つがあります。

お金持ちになるための第1目標として、「総支出を上回る不労所得を得る」ことができれば、お金と時間にゆとりができると思いませんか?

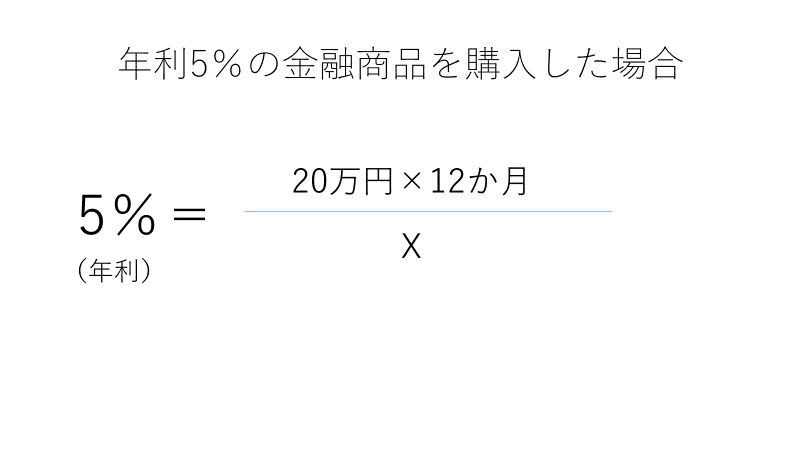

例えば、総支出が20万円、年利5%の投資商品を毎月購入したとします。すると総支出に必要な分の不労所得を得るには

必要な資本金はx=4800万円となりますよね。あといくら金額が足りないか計算し、毎年(毎月)自分が投資できる金額で割れば、毎月20万円の不労所得を得るための年数が計算できると思います。

詐欺商品はこのROI公式で計算できないことが多いです。

私の場合ネットワークビジネスをやっていた時期がありましたが

- 月会費6000円

- 成約した商品の10%のリターン

- 100人声をかけて1人成約するかしないか

3つ条件が厳しいですよね。

利率を上げる2つのパターン

利率が確定した次のお金の勉強は、利率の上げ方です。利率の上げ方は具体的に2つあります。

| レバレッジをかける | 銀行からの借り入れたお金で投資する、FXで購入通貨数を増やす |

| 再投資して複利を得る | 投資で得た収入を再投資する |

レバレッジをかけるとき、借金を意識する必要があるので、投資商品のリターンと差し引きしたときにプラスになるかどうかの確認が必要ですね。

そう考えると、再投資して複利を得る方が利率を上げるやり方としては、健全なのかもしれません。複利は計算するのが面倒ですが、複利計算用のサイトがあるので、使うと時間効率が良いです。

| 単利 | 150万円 |

| 複利 | 約162万円 |

| 差額 | 約12万円 |

金額は固定して考えていますが、毎月一定の金額を入れて計算したらその差は大きくなります。複利の力は恐るべし。

お金の勉強を始める8つの方法

財務状況を改善しながら、自分の現在地を確認し、必要なお金の勉強を始めていくために、損益計算書、実績の統計、貸借対照表の重要性は今まで説明したとおりです。

それでは具体的にお金の勉強を始めるために、8つの方法を説明していきますね。

方法① 読書をする

私が大学生の時に1番最初に取り組んだお金の勉強は読書。しかし、いきなり専門的なことを学ぶのはオススメできません。ポイントはキャッシュフローを理解するための本が、初心者にとって学びやすいのではないかと思います。

キャッシュフローとは簡単にいうと、収入から支出を引いた自分の未来のために使えるお金のことをいいます。

お金の負担は1冊1000円~2000円程度で済むので、苦学生でも取り組みやすいかと思います。こだわりがなければ中古本でも良いですよね。

国立国会図書館を活用すれば、全ての本を読むことができるので便利。ただ、本の持ち出しができないのがデメリットです。

私が読んで役に立った本をリスト化したので参考程度に。

| 本のタイトル | 著者名 | 学べる事 |

|---|---|---|

| お金が貯まる人の「家計簿」 | 泉正人著 | 財務3表の作り方 |

| 金持ち父さんのキャッシュフロー・クワドラント | ロバート・キヨサキ | キャッシュフロー |

| 世界一楽しい決算書の読み方 | 大手町のランダムウォーカー | 企業の財務諸表の読み方 |

| 「幸せでお金を買う」5つの授業 | エリザベス・ダン マイケルノートン | 幸せになるお金の使い方 |

| 193の心理研究で分かった お金に支配されない13の事実 | クラウディア・ハモンド | お金に関するメンタルのコントロール |

方法② ボードゲームをする

いきなり投資するのって怖くないですか?お金に苦労していた私も、失うリスクのある投資を実際に行うのに躊躇していたので、気持ちは分かります。

実は、投資の考え方ってボードゲームでも学ぶことができるんです。ゲームなら疑似体験できるし、実際使うのはオモチャのお金なので、損をする心配をしなくても大丈夫ですよね。人とコミュニケーションをして感情が動くので学習効果が高いです。

定番のモノポリーでも十分にお金の勉強はできるのですが、私がオススメするのは「キャッシュフローゲーム」。損益計算書と貸借対照表の理解を徹底して、投資を行うことお金を持ちになることを目的としています。

インターネットで探すと、様々な団体が主催して「キャッシュフローゲーム会」が開催されています。私のオススメは

2つの団体に関しては、キャッシュフローゲーム会終了後にビジネス商品や金融商品の勧誘はないので、純粋にお金の勉強をしたいのであれば、安心ですよね。

方法③ FPに相談する

お金の悩みは専門家に話を聞くのが、最も効率的です。費用は無料のものから上限2万円程度みたいですね。しかし、無料の相談は金融商品を売るためのきっかけに行われていることもあるので、注意が必要です。

ファイナンシャルプランナーの助言に従って、財務状況の改善をしていくため、自分の視野が狭くなる可能性があります。

保険関係は詳しくなれるので、お金の勉強の初心者にとって役には立ちそうですが、投資に関していえば実際に経験者が少ないようで、アドバイスが自分のためになるかは疑問ですよね。

自分のお金を守ることに特化して利用すると良いかもしれません。

方法④ 他人に損益計算書(家計簿)見てもらう

自分の親しい友人や知り合いに、お金に詳しい人はいませんか?遊びに使い過ぎてしまい、手元にお金が残らないのであれば、他人に自分の損益計算書を見てもらいましょう。他人に見てもらうことのメリットは

- 客観的な視点でアドバイスがもらえる

- 浪費が少なくなる

- 自分の未来のために使えるお金を残せる

の3点です。私の場合、社会人になってからメンターに月額6万円を支払って、財務3表を月に1回1年間見てもらうことで、手元にお金を残す習慣を身に付けました。

苦学生であれば、私のように対価を支払うことは難しいですが、人に見られているという環境を使うことで、強制力を発揮させるのはアリ。

1年間は辛かったですが、今でも手元に月6万円を残すことができています。メリットは想像以上に大きかったので、ぜひやってみましょう。

方法⑤ マネースクールに通う

お金の勉強から投資の勉強まで、まんべんなく学びたいのであれば、日本ファイナンシャルアカデミー株式会社が主催するマネースクールに通うと良いです。

ある程度対価がかかってしまいますが、お金の教養講座方法⑥ おつりで投資する

少額で投資経験を積みたいのであれば、トラノコで少額投資を始めるのが良いです。5円から1円刻みで投資できるので、苦学生が初めてお金の勉強をするにはピッタリ。

ただし、月額300円の固定費がかかる上に運用収益の0.33%の年率が手数料として引かれてしまうので、仮に年4%で運用したとすると、約98,092円以上投資しないと元が取れない計算です。

- 4%-0.33%(手数料)=3.67%

- 300円(月額利用料)×12か月÷0.0367=98092.6431円

経験を積むという意味では、月額300円の出費は安いのではないでしょうか。実際にお金を入れて値動きを確かめることで、投資することが当たり前になって、お金の勉強に大きく貢献してくれそうですよね。

方法⑦ ウェルスナビで投資する

投資はしてみたいけど、自分で運用するのって結構勇気がいりますよね。もし、長期的に運用していきたいと考えているのであれば、ウェルスナビが合っています。

| 最低購入額 | 10万円 |

| 手数料 | 年利1.1% |

| 自動積立 | 月1万円~ |

最低10万円のまとまったお金が必要ですが、10万円投資した後は自動で運用してくれるので楽ですよね。

| 2016年~2022年 の 運用実績 | 累積 元本 | リスク許容度① | リスク許容度 ② | リスク許容度③ | リスク許容度④ | リスク許容度⑤ |

|---|---|---|---|---|---|---|

| 325万円 | 438万円 | 464万円 | 483万円 | 505万円 | 513万円 | |

| 累積元本との差額 | +113万円 | +139万円 | +158万円 | +180万円 | +188万円 |

正確な利回りは出せませんでしたが、5つのプランいずれもプラスになのは、とても魅力的です。

自動で運用できて、労力もかからないので、モチベーションが下がることもありませんよね。

方法⑧ 株・FXに投資してみる

投資にはリスクがつくもので、失敗することがあります。できれば失敗なんてしたくないですが、失敗から学べることって多いです。なので、実際に投資してみましょう。

学生が始める投資として、株・FXがやりやすいと思います。理由は

- 少額で始めることができる

- 企業分析ができる

- 経済指標を目で追えるようになる

株の銘柄選定する際に企業分析をすれば、知識がそのまま就活に活かせるのは、とても理にかなっています。

株・FXはリスク(ブレ幅)が大きいので、大きく儲けることも有れば、損をすることも有ります。

| コントロール率 | |

| ビジネス | 100% |

| 不動産 | 80% |

| 株・FX | 20% |

取引停止ルールと損切ルールはしっかり設定して、投資を行いましょう。

私もFXで資産を運用していて、しっかり利益が出せています。他の記事も併せてお読みください。

FX スワップポイントを狙うなら南アフリカランドで決まり!!【3年9か月の運用実績】

FX スワップポイントを狙うなら南アフリカランドで決まり!!【3年9か月の運用実績】

まとめ

- 損益計算書、実績の統計、貸借対照表を作り、現在地を把握する

- 財務状況を良くするために、お金の勉強を始める

- 投資を始めて、資産からの収入を得ていく

苦学生はとても頑張り屋で、学業以外に勉強する暇がないとは思いますが、「お金」という根本の問題から目を背けないで、未来の自分が少しでも豊かになれるように、できることから1つずつやっていきましょう!